こんにちは、ポツンママです。

記帳説明会に行ったら予想以上に青色申告の節税効果が高いことを教えてもらったので、今日は青色申告について書いてみようと思います。

この記事の目次

確定申告には白色と青色がある

確定申告は、白色申告と青色申告の2種類があります。

今までに確定申告をしたことがなくても、名前だけは聞いたことがある方もいらっしゃるのではないでしょうか。

白色申告と青色申告は、記帳の仕方や備え付ける帳簿の種類、決算で作成する書類が異なり、それぞれにメリットがあります。 1つずつ見ていきましょう。

白色申告は簡単な記帳で済むのがメリット

記帳とは「帳簿に記入すること」。

日々の取引を、伝票や帳簿に記入、またはパソコンデータで記録することを言います。

白色申告の帳簿は、収入(売上・雑収入)と支払い(仕入、科目ごとに分けた経費)を記帳するシンプルなもので構いません。

白色申告は、家計簿のイメージに近いです。 家計簿は今月のお給料が○○万円入って、今日は食費に○○円、日用品に○○円使ったと記入しますよね。 それと同じように白色申告の記帳は、

- 日付

- 金額

- 取引に合った勘定科目(売上・仕入・給料・消耗品費等)

- 相手先(売上なら得意先、仕入なら仕入先、消耗品購入なら購入店舗名等)

- 取引内容(現金売上・掛仕入・ラッピング用包装紙購入等)

この5点を記録すればOK。

(例:9月15日 売上 A商店に掛売上 30000円)

こんなかんじです。

| 月日 | 摘要 | 売 上 | 仕 入 | 消耗品費 |

| 9/15 | 掛売上 / A商店 | 30,000 | ||

| 9/16 | 現金仕入 / B商店 | 10,000 | ||

| 9/20 | 包装紙購入 / Cショップ | 8,500 |

決算書を作るために取引を記入した帳簿と書類は、定められた期間保存します。

簿記とかわからないし、とにかく記帳は簡単にしたい!という人は白色申告を選ぶようです。

記帳から決算まで無料で使える!面倒な帳簿付けがキライな人にぴったりのらくらく会計ソフト

青色申告はメリットたくさん

平成26年1月以降の取引から白色申告にも記帳が義務化されたことにより、白色申告と青色申告の記帳の差が縮まりました。

白色・青色どちらを選んでも記帳が必要なら、少しの手間で特典を受けられる青色申告を選ぶと節税にもつながりお得です。

- 最高65万円の青色申告特別控除を受けられる

- 家族に給与を払っている場合、必要経費にできる

- 貸倒引当金の設定

- 損失を3年間繰越しおよび前年度に繰戻しできる

- 小額減価償却資産を経費にできる など

青色申告特別控除ってなあに?

青色申告をすることで受けられる特典はたくさんありますが、一番大きいメリットは青色申告特別控除を受けられることです。

青色申告では記帳するだけでなく、簿記を使って日々の取引を記録します。

決められた帳簿書類を備え付け、簿記のルールに基づいて日々の取引を記録している人は、所得を計算するときに65万円または10万円を控除していいよ、というのが青色申告特別控除です。

家族に払っている給与を全額経費にできる

白色申告では、事業の手伝いをしてもらっている配偶者や家族がいる場合、支払った給与について一定額までしか経費として認めてもらえません(配偶者は86万円まで、配偶者以外の家族は50万円まで)。

でも、青色申告にすると配偶者や家族に支払った給与を全額経費にできます。

同業種のパート・アルバイトくらいの金額であれば相当であると認められるので、働き方によっては数100万円を経費として落とせるということです。

- 働いた分相応の給与を払って夫の節税効果を狙うか

- 妻の専従者給与を抑えて、妻に税金がかからないようにするか

どちらがお得になるか考えて、妻の給与額を決めるのがポイント!

損失の繰越しおよび繰戻し

確定申告が初めての方や利益が出ていない人は、白色申告を選ぶことが多いそうです。

でも、それってもったいない!

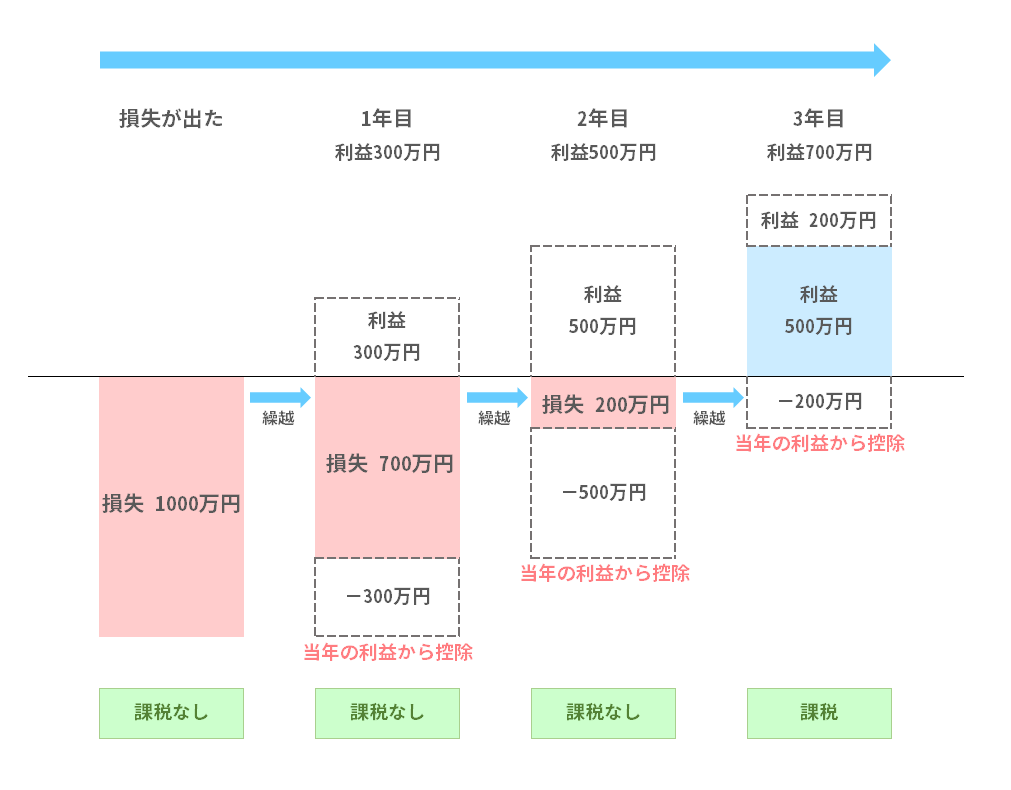

青色申告なら損失が出ても、翌年度以降3年間繰り越せたり、または前年度に繰り戻したりできます。

1000万円の損失を3年繰り越すイメージはこんなかんじ。

白色申告だとその年ごとに利益・損失が完結するので、前年に損失が出ていても今年度はまた0からスタートになってしまいます。

青色申告で損失を繰り越すことは、大きい節税効果を得られるのです。

国保を合わせると16万円超!青色申告の節税がすごい

青色申告の節税額をざっくり試算すると、

65万円の青色申告特別控除を受けることにより節税できる金額は

- 所得税:65万円 × 所得税5% × 復興特別所得税1.021%=33,182円

- 住民税:65万円 × 県民税率10%=65,000円

- 国民健康保険税:65万円 × 横浜市所得割税率10.66%=69,290円

合計で167,400円の節税! ※100円未満切捨

16万円も節税できるとは正直思っていませんでした。

私の事務員時代の住民税より多いです…。

青色申告の特典は正しく記帳・申告することのご褒美

青色申告をすることは、税務署に「記帳を正しく行います」と意思表示をすることです。

簿記を使ってきちんと取引を記録したり帳簿書類を保管して、所得金額や税額を正しく計算・申告することで、見返りとして特典を与えてもらえるんですね。

昔は帳簿や伝票は手書きで記入していましたが、今は記帳から決算書の作成、確定申告まですべてオンラインで行えるようになりハードルが下がりました。

「青色申告をしてみたいけど簿記は苦手」という人でも、簡単に申告できるソフトも出ています。

個人事業主向けの会計ソフトは色々ありますが、有名なのがやよいの青色申告。

「会計ソフトと言えばやよい」と言われるくらい知名度があり、利用シェアもNo.1。

私が所属する青色申告会でもやよいを推薦していて、入会するとやよいの青色申告の使い方を教えてもらえます。

初めて青色申告をする方や、今期白色申告から切り替える方は、申告会のサポートが受けられる会計ソフトを選ぶのも手ですね。

確定申告するならメリットの多い青色申告で節税しましょう!

初年度無料!簿記の知識がない初心者でも安心の青色申告ソフト やよいの青色申告

「青色申告難しそう…」という方はこちら

やよいの白色申告 オンライン

すべてにあてはまれば65万円の控除を受けることができますが、1つでも条件に当てはまらなければ控除額は10万円です。